Các "tay chơi" chính trong mảng đại siêu thị bao gồm BigC, Lotte Mart, AEON, Saigon Co.op và E-Mart. Trong đó, BigC đang chiếm thị phần cao nhất với 57,6%.

Đó là thông tin trong báo cáo Ngành bán lẻ Việt Nam: Chuyển dịch nhanh sang mô hình bán hàng đa kênh mà Deloitte Việt Nam vừa phát hành trong tháng 7.

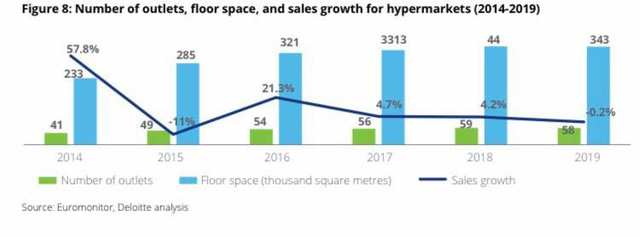

Theo báo cáo, trước Covid-19, mảng đại siêu thị tại Việt Nam có vẻ ổn định về mặt số lượng, diện tích sàn và doanh số giảm nhẹ 0,2% trong năm 2019. Lý do có thể vì đại siêu thị nằm không gần khu dân cư. Trong khi đó, người dân thành phố thích siêu thị và cửa hàng tiện lợi hơn vì tiếp cận dễ dàng. Người tiêu dùng chỉ đến đại siêu thị khi họ mua lượng hàng lớn.

Trong năm 2019, cả nước có 58 đại siêu thị. Các "tay chơi"chính trong mảng đại siêu thị bao gồm Big C, Lotte Mart, AEON, Saigon Co.op và E-Mart. Trong đó, đại siêu thị đến từ Thái Lan, BigC đang chiếm thị phần lớn nhất với 57,6%.

|

| Số lượng các đại siêu thị, diện tích mặt sàn và tăng trưởng doanh số của các đại siêu thị giai đoạn 2014-2019 |

Trong khi đó, theo Deloitte Việt Nam, các "tay chơi" trong nước đang chiếm lĩnh mảng siêu thị, chẳng hạn như Saigon Co.op và Bách Hóa Xanh với thị phần lần lượt là 43% và 14%. Mảng siêu thị này đã tăng trưởng trong suốt 4 năm qua và những doanh nghiệp địa phương am hiểu thị trường nội địa đã chiếm lĩnh được người tiêu dùng. Trong mảng này, các sản phẩm gắn mác riêng của siêu thị cũng đang ngày càng trở nên nổi tiếng. Báo cáo của Deloitte không hề nhắc đến thị phần của Vinmart.

Trong Covid-19, mảng siêu thị và đại siêu thị tăng trưởng mạnh, hơn hẳn các mô hình bán lẻ truyền thống. Lý do là siêu thị và đại siêu thị có nhiều mặt hàng. Điều này giúp khách hàng chỉ cần đến một điểm bán là có thể mua được mọi thứ họ cần để giảm việc đi lại và tiếp xúc, tránh lây lan dịch bệnh.

Trong Covid-19, người tiêu dùng Việt Nam đến siêu thị và đại siêu thị nhiều hơn trước dịch bệnh. Kết quả là nhu cầu hàng hóa ở siêu thị và đại siêu thị tăng cao. Chẳng hạn như Saigon Co.op, lượt khách gọi điện đến đặt hàng tại siêu thị tăng từ 4-5 lần trong khi lượt ghé thăm trang thương mại điện tử của công ty này tăng 10 lần kể từ tháng 1/2020.

Mảng cửa hàng tiện lợi: Family Mart chiếm thị phần nhiều nhất với 21,4%

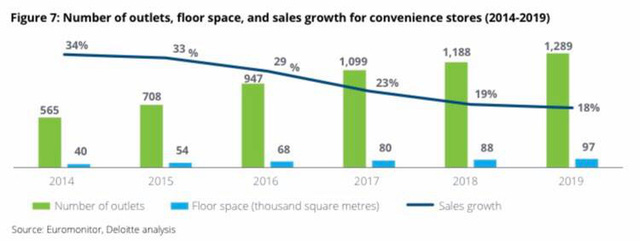

Theo báo cáo của Deloitte Việt Nam, cửa hàng tiện lợi đã phát triển nhanh chóng khắp Việt Nam suốt những năm qua với các thương hiệu như Family Mart, Circle K, B’s Mart… Thị phần lần lượt của 3 thương hiệu trên là 21,4%, 20,7% và 9,6%. Số lượng cửa hàng tiện lợi trong cả nước năm 2019 là 1.289, tăng 101 điểm bán so với 2018.

|

| Số lượng các cửa hàng tiện lợi giai đoạn 2014-2019 |

Báo cáo cũng cho biết, Covid-19 đã mang nhiều khách hàng mới đến với cửa hàng tiện lợi. Dịch bệnh khiến nhiều người, trước đó chưa từng mua đồ ở cửa hàng tiện lợi, đã có những giao dịch đầu tiên.

Tháng 3/2020, lượng mua sắm tại cửa hàng tiện lợi lên tới đỉnh điểm. Đối với những làm trong mảng mua sắm này, đây là cơ hội cần nắm bắt và có thể đầu tư để giữ chân khách hàng, biến khách hàng mới thành khách hàng trung thành.

Thế Trần

Theo Nhịp Sống Kinh Tế